リース会計・税務

本資料は次の基準・法令などに基づき作成しています。

- 新リース会計基準について(2024年9月13日公表)

- 「リース取引に関する会計基準」(企業会計基準第13号)、「リース取引に関する会計基準の適用指針」(企業会計基準適用指針第16号)(以下、『リース会計基準』という。)

- 「中小企業の会計に関する指針(平成25年版)」(以下、『中小企業の会計指針』という。)

- リース取引に関する法人税・消費税などの各税法(以下、『リース税制』という。)

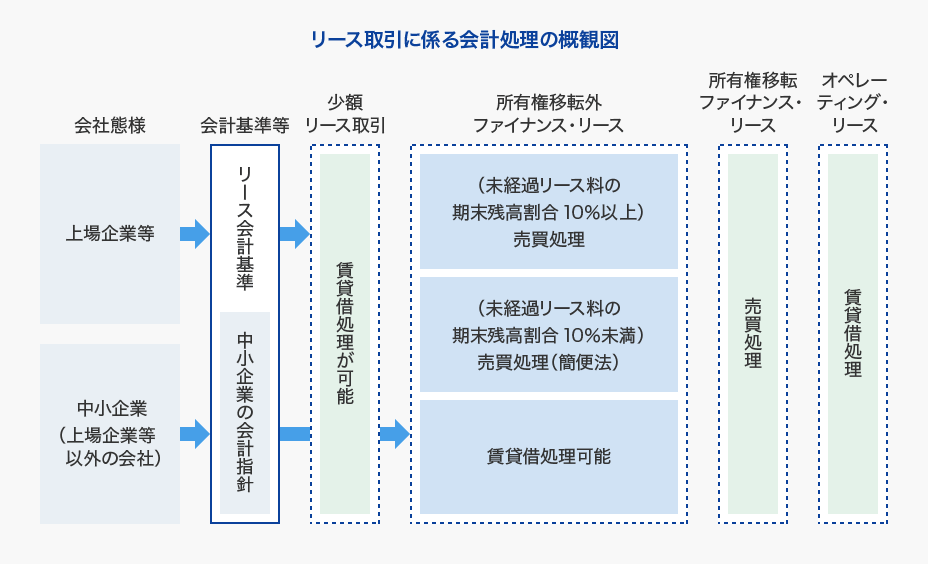

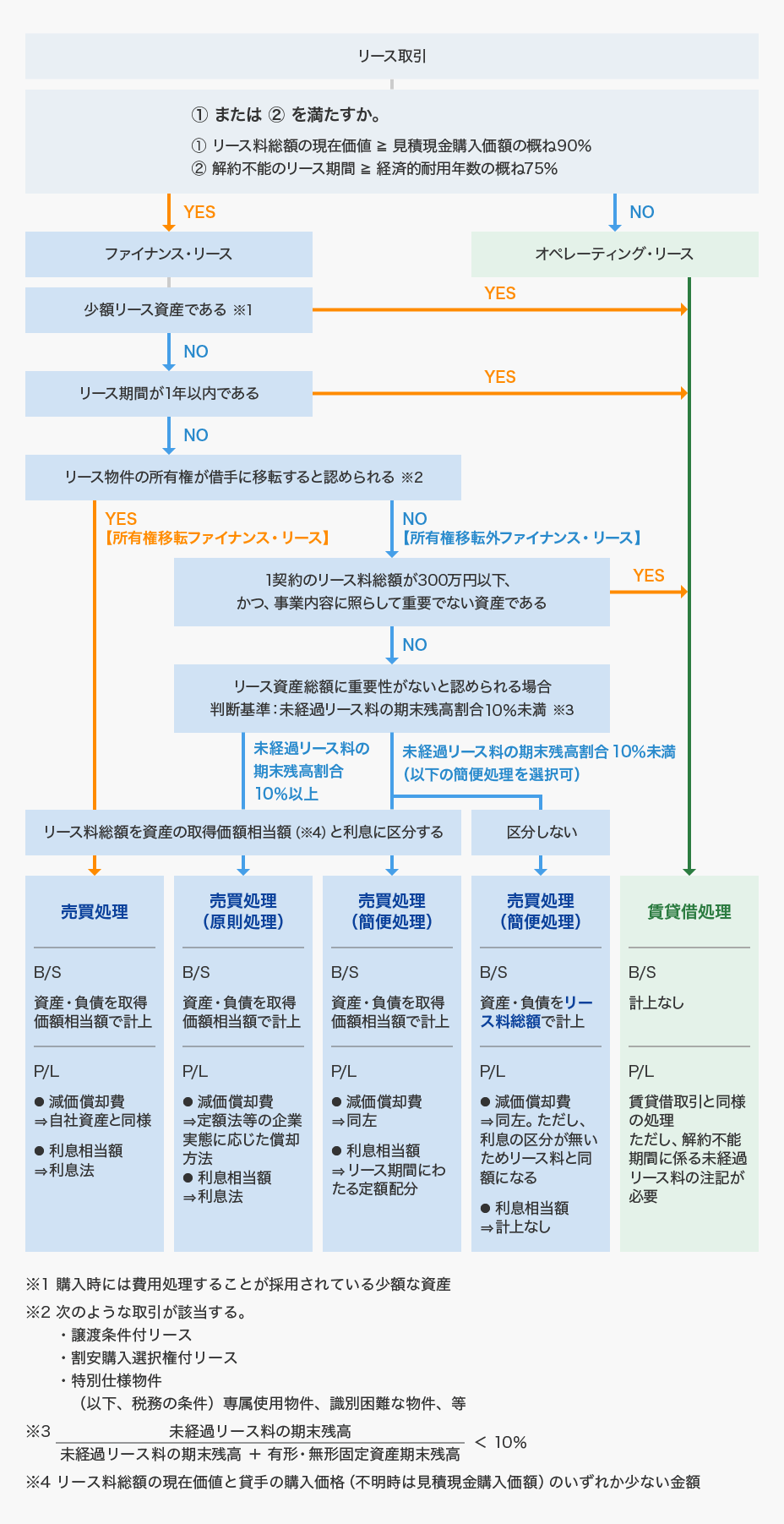

リース取引の会計・税務処理のポイント

- ファイナンス・リース取引は、原則、売買処理となります。 ⇒ オンバランス

ただし、少額なリース取引などについては、賃貸借処理が可能です。 - リース資産総額に重要性が乏しい場合には、簡便な会計処理が可能です。

- 中小企業のお客さまは、所有権移転外ファイナンス・リース取引について賃貸借処理が可能です。

- ファイナンス・リース取引に係る消費税は、リース取引開始時に、リース料総額に係る消費税を税額控除します。

ただし、所有権移転外ファイナンス・リース取引について賃貸借処理されるお客さまは、リース料支払日の課税仕入とする処理(分割控除)ができます。 - オペレーティング・リース取引は、賃貸借処理となります。

画面を拡大してご覧下さい。

リース会計基準の概要

リース取引の会計処理フロー

リース会計基準では、ファイナンス・リース取引とオペレーティング・リース取引の区分に応じて、会計処理方法および開示方法が次の通り定められています。

画面を拡大してご覧下さい。

適用

(1)適用時期

現行の『リース会計基準』は、2008年4月1日以後開始する連結会計年度および事業年度から適用されています。

なお、『リース会計基準』適用初年度開始前のリース契約は、それ以前の賃貸借処理を引き続き適用できます。(ただし、注記必要)

(2)中小企業について

リース取引の会計処理は原則、『リース会計基準』に従うこととなりますが、中小企業(※)については『中小企業会計指針』により「所有権移転外ファイナンス・リース取引は賃貸借処理が可能」とされています。

- ※中小企業とは、次の法人以外を指します。

- 金融商品取引法の適用を受ける会社(注1)ならびにその子会社および関連会社

- 会計監査人を設置する会社(注2)およびその子会社

(注1)上場会社、社債・CPなどの有価証券発行会社、株主数が500以上の会社

(注2)会社法上の大会社(資本金が5億円以上、もしくは負債総額が200億円以上の株式会社)、および任意に会計監査人を設置する会社

所有権移転外ファイナンス・リースの仕訳例

(前提)

| リース期間 | 60ヶ月 |

|---|---|

| リース料 | 1,000,000円 / 月 × 60回 |

資産・負債をリース料総額により計上する簡便処理の仕訳とする。

(仕訳例)

| リース開始時 | リース資産 | 60,000千円 | / | リース債務 | 60,000千円 |

|---|---|---|---|---|---|

| 各月 | リース債務 | 1,000千円 | / | 現金預金 | 1,000千円 |

| 減価償却費 | 1,000千円 | / | 減価償却累計額 | 1,000千円 |

リース取引の税務上の取扱い

オペレーティング・リース取引

- オペレーティング・リース取引は、税務上、賃貸借取引とされます。

- 賃借人(お客さま)は、リース料をその支払うべき日において費用処理することとなります。

- 消費税についても、当該支払うべき日において、そのリース料分の消費税を仕入控除することとなります。

所有権移転外ファイナンス・リース取引

- 所有権移転外ファイナンス・リース取引は、税務上、売買取引とされます。

- 賃借人(お客さま)における償却限度額の計算方法は、リース期間定額法(リース期間を償却期間とする定額法)となります。

- 会計上、賃貸借処理が認められる場合においても、税務上は売買取引とされます。

費用処理した支払リース料は、これを減価償却費とみなした上で、減価償却限度額までの金額を損金算入することとなります。

(リース期間均等でのお支払の場合、支払リース料と償却限度額が一致するため、税務調整不要となります。) - 消費税法上も同様に売買として取り扱われ、リース物件引渡時においてリース料総額に係る消費税を全額仕入控除することとなります。

なお、賃貸借処理をしている場合は、リース料支払日において、そのリース料分の消費税を仕入控除することも認められます(分割控除)。

所有権移転ファイナンス・リース取引

- 所有権移転ファイナンス・リース取引は、税務上、売買取引とされます。

- 賃借人(お客さま)における減価償却限度額の計算方法は、自社資産と同じ方法とされます。

- 消費税法上も同様に売買として取り扱われ、リース物件引渡時においてリース料総額に係る消費税を全額仕入控除することとなります。

金融取引として取り扱われるリース取引

- 経済的実質が金融と認められるセール・アンド・リースバック取引は、リース会社から「金銭の貸付」を受けたものとして取り扱われます。

- 実質的に金融取引かどうかは、取引当事者の意図、リース資産の内容などから判定されます。なお、金融取引と認められないセール・アンド・リースバック取引の例は、次の通りです。

(新品の場合)

お客さまが一旦購入されることに相当の理由があり、かつ、立替金、仮払金などの仮勘定で経理し、お客さまの購入価額と同額で、リース会社がお客さまから譲渡を受けるもの

(中古の場合)

当該資産の管理事務の省力化などのために行われるもの

中小企業のリース取引に係る会計処理

所有権移転外ファイナンス・リース取引は賃貸借処理できます。

「中小企業の会計指針」における、リース取引に関する要点は次の通りです。

所有権移転外ファイナンス・リース取引は、通常の売買取引に係る方法に準じて会計処理を行います。

ただし、通常の賃貸借取引に係る方法に準じて会計処理を行うこともできます。この場合は、重要性のないリース取引を除き、未経過リース料を注記します。

なお、法人税法上は、会社態様に関わらず、すべての所有権移転外ファイナンス・リース取引が売買として取り扱われ、賃借人がリース料(賃借料)として経理をした場合においても、その金額は減価償却費として取り扱われます。(リース期間均等でのお支払いの場合、この金額と減価償却限度額が一致するため、税額調整不要となります)なお、リース料を費用処理(賃貸借処理)する場合、支払リース料に係る消費税は、その全額をリース開始時に仕入控除することが原則となりますが、リース料を支払うべき日の属する課税期間において仕入控除する方法(分割控除)も認められています。

- 本資料は、リース会計基準の概要をご理解頂くことを目的として、専門用語を平易な表現に改めて作成しております。

- リース取引に関する会計・税務処理は、監査法人・税理士などとご相談・ご確認のうえ、貴社のご判断にてお取り進めくださいますようお願い致します。